Форма W-2 — это ежегодный «Отчет о заработной плате и налогах» (Wage and Tax Statement), в котором вам и Налоговой службе (IRS) сообщается о вашем налогооблагаемом доходе, полученном от работодателя. В форму также включена информация о налогах, удержанных из вашей заработной платы, и платежах по Social Security и Medicare, сделанных от вашего имени как вами, так и вашим работодателем.

Определение и пример формы W-2

О доходах сообщают получателю, а также IRS в ряде информационных форм каждого года. W-2 используется только для доходов работников, из которых были удержаны налоги. Она информирует их о доходах, которые они должны указать в своих налоговых декларациях, и о платежах, которые уже были проведены путем удержания.

Форма W-2 также сообщает IRS о том, какой доход получил работник, и подтверждает, сколько он заплатил в виде налогов.

Кто использует форму W-2?

Работники обязаны сообщать о всей полученной ими заработной плате в своих ежегодных налоговых декларациях. Форма W-2 выдается работодателем, независимо от того, полный или неполный у вас рабочий день, если вы заработали $600 или более дохода от этой компании в течение налогового года.

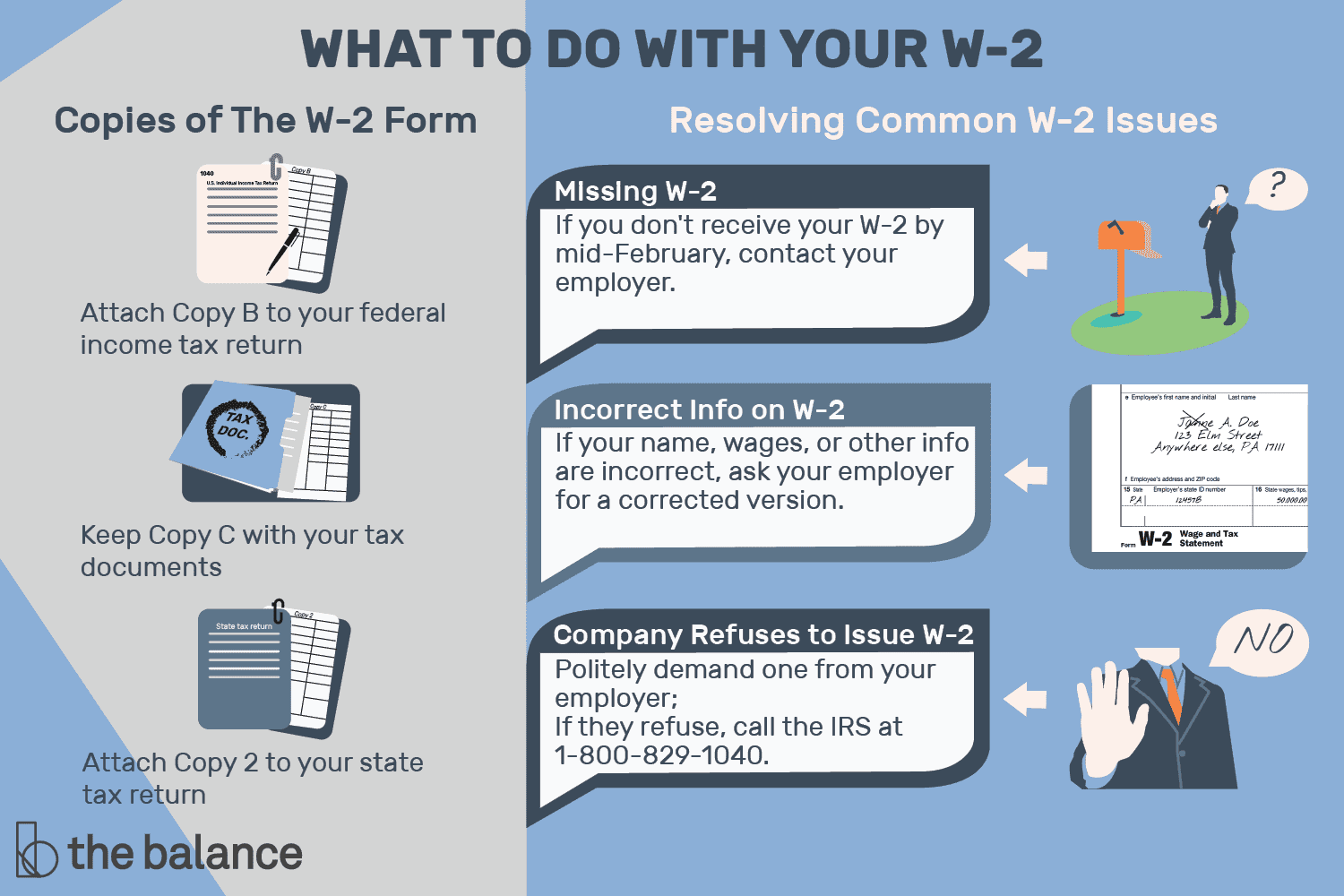

Вы должны получить три копии формы W-2 (копии B, C и 2) с подробным описанием того, что вам заплатили и что было удержано:

- Копия A: Подается в Social Security Administration (SSA) вашим работодателем.

- Копия B: Приложите к своей декларации по федеральному income tax, если вы отправляете ее по почте. Сохраняйте ее вместе с другими налоговыми документами не менее четырех лет, если вы подаете декларацию в электронном виде.

- Копия C: Сохраняйте вместе с налоговыми документами не менее четырех лет. Это официально ваша копия.

- Копия 2: Приложите к налоговой декларации штата, если вы отправляете ее по почте. В противном случае сохраняйте ее вместе с налоговыми документами не менее четырех лет, как и копию B.

Где получить форму W-2

Работодатели должны подготовить форму W-2 для каждого работника, который имеет на это право, отправить вам форму W-2 по почте или лично не позднее 31 января для предыдущего налогового года и предоставить копии в IRS и Social Security Administration.

Например: 31 января 2026 года — дедлайн для доходов за 2025 год.

Что делать, если вы не получили форму W-2

- Спросите работодателя: Узнайте, когда Формы W-2 были разосланы работникам. Если вы не получили их до середины февраля, запросите еще одну печатную копию (некоторые работодатели могут взимать номинальную плату за предоставление дополнительной копии).

- Обратитесь в IRS: Можно обратиться за помощью в IRS по телефону 800-829-1040, если ваш работодатель не отправил форму W-2 или отказывается выдать ее вам.

Убедитесь, что у вас под рукой есть следующая информация:

- Имя и полный адрес вашего работодателя.

- Телефон вашего работодателя.

- Идентификационный номер вашего работодателя (EIN), если вы его знаете.

- Приблизительная сумма заработанной вами заработной платы, удержанного федерального налога и даты начала и окончания трудовой деятельности (эта информация есть на ваших платежных документах/pay stubs).

Важно: IRS может предложить вам подать форму 4852 вместе с налоговой декларацией, если вы не можете получить форму W-2 от своего работодателя. Эта форма заменяет W-2.

Исправление ошибок: Вы имеете право попросить своего работодателя исправить любую неверную информацию в вашей форме W-2, если:

- Ваш номер Social Security подан неправильно.

- Ваше имя написано с ошибкой.

- Ваша заработная плата и удерживаемые суммы неточны.

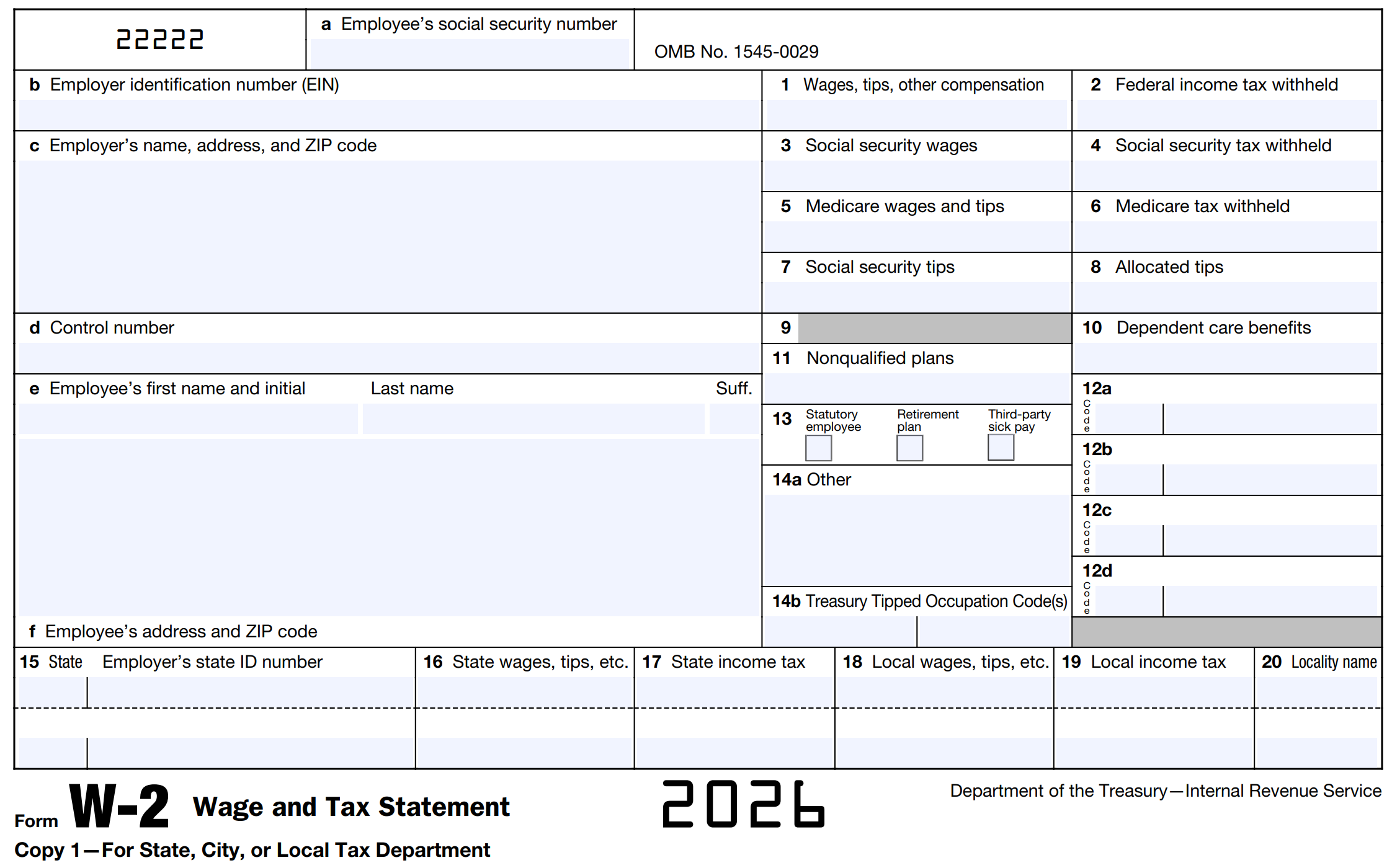

Как читать форму W-2: Расшифровка полей

Во всех Boxes от A до F указана идентифицирующая информация: ваш номер социального страхования, идентификационный номер налогоплательщика или EIN вашего работодателя, все адреса и полное официальное имя. Box D — это контрольный номер, который идентифицирует ваш уникальный документ формы W-2 в записях вашего работодателя.

В пронумерованных графах формы W-2 указывается информация о состоянии ваших финансов:

- Box 1: Указывается ваша общая налогооблагаемая зарплата, любые чаевые, о которых вы сообщили своему работодателю, бонусы и другие налогооблагаемые доходы, налогооблагаемые дополнительные льготы. Но в Box 1 не включены любые льготы до налогообложения (взносы в 401(k), 403(b) или медицинское страхование). Число из графы 1 указывается в строке 1 формы 1040 за 2025 год.

- Box 2: Указывается, сколько ваш работодатель удержал из вашей зарплаты в качестве федерального income tax (переносится в строку 25а формы 1040).

- Box 3: Общая сумма заработной платы, которая облагается налогом на социальное обеспечение. Этот налог взимается с зарплаты до $176,100 (на 2025 год) и увеличивается до $184,500 в 2026 году. Обратитесь к работодателю, если в Box 3 указана сумма, превышающая этот лимит. Чаевые указываются в Box 7.

- Box 4: Сумма налогов на Social Security, удержанных из вашей зарплаты. Сума должна быть не более $10,918.20 на 2025 год (фиксированная ставка 6,2% от лимита $176,100).

- Box 5: Сумма заработной платы, которая облагается налогом Medicare. Для Medicare не существует максимальной базы заработной платы.

- Box 6: Удержанный налог на Medicare. Это фиксированная ставка 1,45%. Для высокооплачиваемых работников налог увеличивается на 0,9%, поэтому сумма может быть больше.

- Box 7: Все доходы от чаевых, о которых вы сообщили работодателю. Box 7 и Box 3 должны составлять сумму, указанную в Box 1 (если нет льгот до налогообложения) или Box 5 (если были льготы). Сума из Box 7 уже включена в Box 1.

- Box 8: Доход от чаевых, который был выделен вам работодателем (allocated tips). Эта сумма не включена в Box 1, 3, 5 или 7. Вы должны добавить их к налогооблагаемой заработной плате в line 1 формы 1040 и рассчитать налоги через форму IRS 4137.

- Box 10: Суммы возмещения на уход за иждивенцами (Dependents) через FSA. Суммы до $5,000 не облагаются налогом. Все, что свыше, указывается в Box 1, 3 и 5. Детали в форме 2441.

- Box 11: Выплаты по неквалифицированному плану отсроченной компенсации. Уже включено в Box 1.

- Box 12: (См. ниже про новые коды).

- Box 13: Отметки, если вы statutory employee (штатний работник с особым статусом). Вы сообщаете о зарплате в Schedule C. Также здесь есть отметки об участии в пенсионном плане или получении больничных от третьей стороны.

- Box 14: (См. ниже про изменения).

- Box 15: Штат работодателя и его ID номер.

- Box 16: Налогооблагаемая заработная плата, полученная в этом штате.

- Box 17: Общая сумма state income taxes, удержанного из зарплаты в поле 16.

- Box 18: Заработная плата, облагаемая местным налогом.

- Box 19: Сумма местных налогов (Local income tax).

- Box 20: Описание местного налога (например, SDI).

Новые положения One Big Beautiful Bill Act (OBBBA)

Согласно Закону о согласовании бюджета 2025 года (H.R. 1), известному как One Big Beautiful Bill Act (OBBBA), вступают в силу следующие важные нововведения:

1. Trump Accounts

Новые налогово-льготные счета для детей до 8 лет.

- Взносы: до $5,000 в год (из них работодатель — до $2,500, не облагаются налогом).

- Снятие: после 18 лет (образование, первое жилье, бизнес).

- Государственная поддержка: планируется $1,000 для детей, рожденных в 2025–2028 годах (без лимитов дохода).

2. No Tax on Tips (2025–2028)

- Вычет для работников и ФОП в профессиях с чаевыми.

- До $25,000 в год, с фаз-аутом (постепенным снижением льготы) при высоких доходах.

- Чаевые должны быть задекларированы в W-2/1099; на уровне штатов/городов могут облагаться налогом.

3. No Tax on Overtime (2025–2028)

- Временный вычет для сверхурочных: освобождается от налога лишь «половина» сверх стандартной ставки.

- Лимит $12,500 ($25,000 для совместной декларации), с фаз-аутом по доходу.

- Сверхурочные должны быть четко отражены в W-2/1099.

Изменения в Форме W-2 для 2026 года

Из-за этих нововведений Box 12 и Box 14 формы W-2 для 2026 года были обновлены.

Новые коды в Box 12:

- TA — Взносы работодателя на Trump Accounts.

- TP — Общая сумма Qualified Tips (No Tax on Tips).

- TT — Общая сумма Qualified Overtime (No Tax on Overtime).

Изменения в Box 14:

- Box 14a: Используется для общей информации (гос. страхование по инвалидности, профсоюзные взносы и т.д.).

- Box 14b (Новое): Будет использоваться для указания кода профессии работника, который получает чаевые.

- Важно: Льгота «No Tax on Tips» доступна только налогоплательщикам, профессии которых входят в утвержденный список IRS (по состоянию на 31 декабря 2024 года).

Как подать форму W-2

Введите суммы в каждое поле соответствующей строки вашей налоговой декларации (Tax Return). Сложите поля вместе, если вы женаты и подаете совместную декларацию, если и у вас, и у вашего мужа (жены) есть формы W-2.

Ключевые выводы

- Форма W-2 сообщает о доходах от работы по найму и налогах, удержанных из этих доходов.

- Работники используют эту информацию для подготовки своих annual tax returns.

- Работодатели должны отправить форму W-2 до 31 января.

- Если работодатель не предоставил форму до середины февраля, звоните в IRS: 800-829-1040.

Как Gennadiy Arnautov CPA может помочь с Form W-2?

Form W-2 — это основа вашей налоговой декларации, и даже небольшие ошибки в ней могут привести к задержкам или проблемам с IRS. Наши специалисты помогут:

- Проверить правильность данных в Form W-2 (зарплата, налоги, новые коды OBBBA).

- Выявить возможные ошибки или расхождения с другими формами.

- Корректно включить информацию из W-2 в вашу налоговую декларацию для максимальной выгоды.

- Объяснить, как зарплатные доходы влияют на налоговые льготы и кредиты.

Не рискуйте из-за ошибок в базовых формах! Правильная обработка Form W-2 — это первый шаг к корректной и выгодной налоговой отчетности.

Свяжитесь с Gennadiy Arnautov CPA для профессиональной налоговой поддержки.